使用qteasy自定义并回测双均线交易策略

使用qteasy自定义并回测一个双均线择时策略

我们今天使用qteasy来回测一个双均线择时交易策略,qteasy是一个功能全面且易用的量化交易策略框架,Github地址在这里。使用它,能轻松地获取历史数据,创建交易策略并完成回测和优化,还能实盘运行。项目文档在这里。

为了继续本章的内容,您需要安装qteasy【教程1】,并下载历史数据到本地【教程2、),详情可以参考更多教程【教程3】。

建议您先按照前面教程的内容了解qteasy的使用方法,然后再参考这里的例子创建自己的交易策略。

策略思想

本策略根据交易目标的其日K线数据建立简单移动平均线的双均线交易模型,

交易策略如下:

策略包含两个参数:短周期天数S、长周期天数L

分别以两个不同的周期计算交易标的日K线收盘价的移动平均线,得到两根移动均线,以S为周期计算的均线为快均线,以L为周期计算的均线为慢均线,根据快慢均线的交叉情况产生交易信号:

- 当快均线由下向上穿越慢均线时全仓买入交易标的

- 当快均线由上向下穿越短均线时平仓

模拟回测交易:

- 回测数据为:沪深300指数(000300.SH)

- 回测周期为2011年1月1日到2020年12月31日

- 生成交易结果图表

策略参数优化:

- 同样使用HS300指数,在2011年至2020年共十年的历史区间上搜索最佳策略参数

- 并在2020年至2022年的数据上进行验证

- 输出30组最佳参数的测试结果

导入qteasy模块

import qteasy as qt

创建一个新的策略

使用qt.RuleIterator策略基类,可以创建规则迭代策略,

这种策略可以把相同的规则迭代应用到投资组合中的所有股票上,适合在一个投资组合

中的所有股票上应用同一种择时规则。

from qteasy import RuleIterator

# 创建双均线交易策略类

class Cross_SMA_PS(RuleIterator):

"""自定义双均线择时策略策略,产生的信号类型为交易信号

这个均线择时策略有两个参数:

- FMA 快均线周期

- SMA 慢均线周期

策略跟踪上述两个周期产生的简单移动平均线,当两根均线发生交叉时

直接产生交易信号。

"""

def __init__(self):

"""

初始化交易策略的参数信息和基本信息

"""

super().__init__(

pars=(30, 60), # 策略默认参数是快均线周期30, 慢均线周期60

par_count=2, # 策略只有长短周期两个参数

par_types=['int', 'int'], # 策略两个参数的数据类型均为整型变量

par_range=[(10, 100), (10, 200)], # 两个策略参数的取值范围

name='CROSSLINE', # 策略的名称

description='快慢双均线择时策略', # 策略的描述

data_types='close', # 策略基于收盘价计算均线,因此数据类型为'close'

window_length=200, # 历史数据窗口长度为200,每一次交易信号都是由它之前前200天的历史数据决定的

)

# 策略的具体实现代码写在策略的realize()函数中

# 这个函数接受多个参数: h代表历史数据, r为参考数据, t为交易数据,pars代表策略参数

# 请参阅doc_string或qteasy文档获取更多信息

def realize(self, h, r=None, t=None, pars=None):

"""策略的具体实现代码:

- f: fast, 短均线计算日期;

- s: slow: 长均线计算日期;

"""

from qteasy.tafuncs import sma

# 获取传入的策略参数

f, s= pars

# 计算长短均线的当前值和昨天的值

# 由于h是一个M行N列的ndarray,包含多种历史数据类型

# 使用h[:, N]获取第N种数据类型的全部窗口历史数据

# 由于策略的历史数据类型为‘close’(收盘价),

# 因此h[:, 0]可以获取股票在窗口内的所有收盘价

close = h[:, 0]

# 使用qt.sma计算简单移动平均价

s_ma = sma(close, s)

f_ma = sma(close, f)

# 为了考察两条均线的交叉, 计算两根均线昨日和今日的值,以便判断

s_today, s_last = s_ma[-1], s_ma[-2]

f_today, f_last = f_ma[-1], f_ma[-2]

# 根据观望模式在不同的点位产生交易信号

# 在PS信号类型下,1表示全仓买入,-1表示卖出全部持有股份

# 关于不同模式下不同信号的含义和表示方式,请查阅

# qteasy的文档。

# 当快均线自下而上穿过上边界,发出全仓买入信号

if (f_last < s_last) and (f_today > s_today):

return 1

# 当快均线自上而下穿过上边界,发出全部卖出信号

elif (f_last > s_last) and (f_today < s_today):

return -1

else: # 其余情况不产生任何信号

return 0

回测交易策略,查看结果

使用历史数据回测交易策略,使用历史数据生成交易信号后进行模拟交易,记录并分析交易结果

# 定义好策略后,定一个交易员对象,引用刚刚创建的策略,根据策略的规则

# 设定交易员的信号模式为PS

# PS表示比例交易信号,此模式下信号在-1到1之间,1表示全仓买入,-1表示

# 全部卖出,0表示不操作。

op = qt.Operator([Cross_SMA_PS()], signal_type='PS')

# 设置op的策略参数

op.set_parameter(0,

pars= (20, 60) # 设置快慢均线周期分别为10天、166天

)

# 设置基本回测参数,开始运行模拟交易回测

res = qt.run(op,

mode=1, # 运行模式为回测模式

asset_pool='000300.SH', # 投资标的为000300.SH即沪深300指数

invest_start='20110101', # 回测开始日期

visual=True # 生成交易回测结果分析图

)

交易结果如下;

====================================

| |

| BACK TESTING RESULT |

| |

====================================

qteasy running mode: 1 - History back testing

time consumption for operate signal creation: 36.2ms

time consumption for operation back looping: 718.5ms

investment starts on 2011-01-04 00:00:00

ends on 2021-02-01 00:00:00

Total looped periods: 10.1 years.

-------------operation summary:------------

Sell Cnt Buy Cnt Total Long pct Short pct Empty pct

000300.SH 24 25 49 52.8% 0.0% 47.2%

Total operation fee: ¥ 861.65

total investment amount: ¥ 100,000.00

final value: ¥ 117,205.20

Total return: 17.21%

Avg Yearly return: 1.59%

Skewness: -1.11

Kurtosis: 13.19

Benchmark return: 69.85%

Benchmark Yearly return: 5.39%

------strategy loop_results indicators------

alpha: -0.044

Beta: 1.001

Sharp ratio: -0.029

Info ratio: -0.020

250 day volatility: 0.153

Max drawdown: 47.88%

peak / valley: 2015-06-08 / 2017-06-16

recovered on: Not recovered!

===========END OF REPORT=============

从上面的交易结果可以看到,十年间买入25次卖出24次,持仓时间为52%,最终收益率只有17.2%。

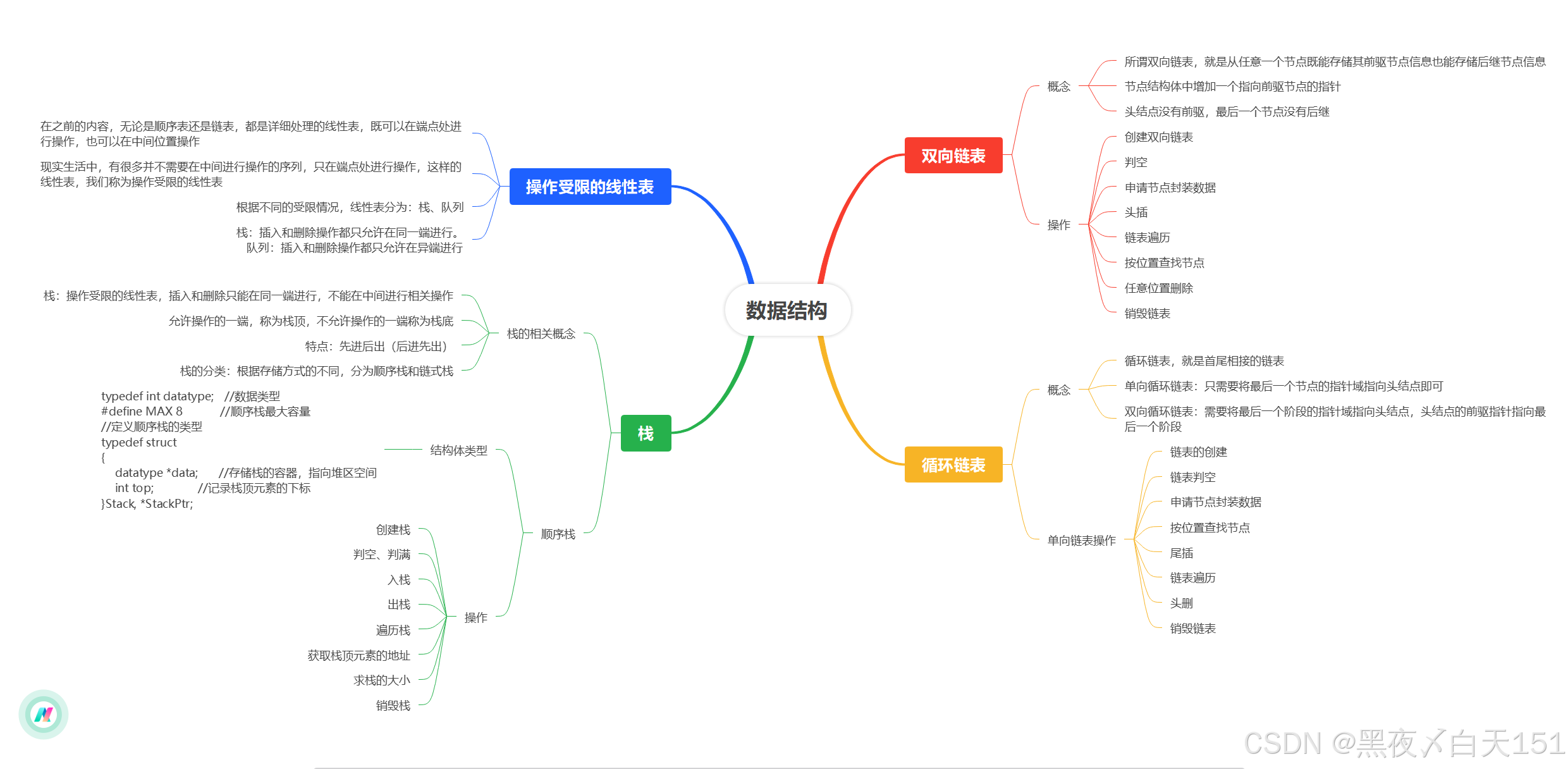

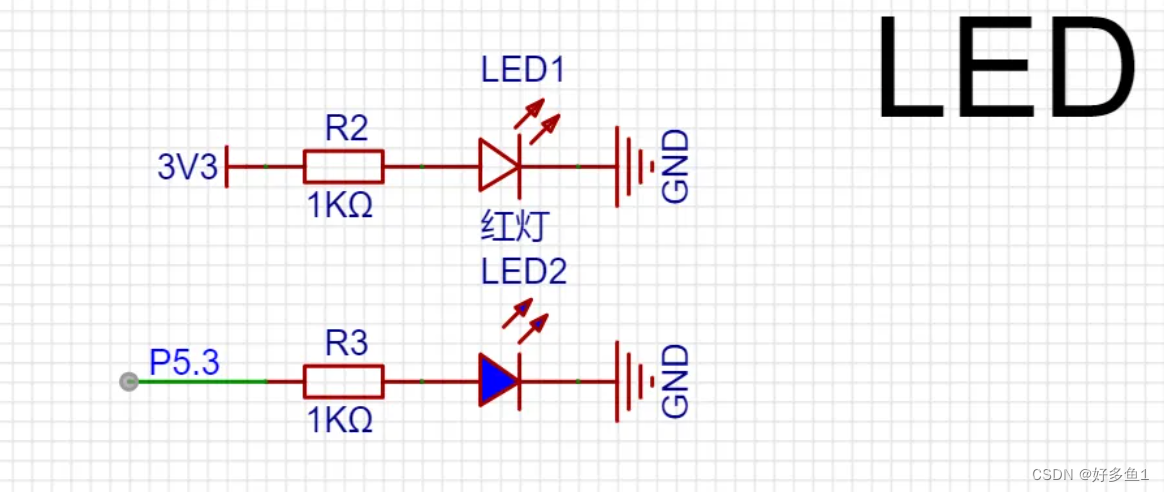

下面是交易结果的可视化图表展示

交叉线交易策略的长短周期选择很重要,可以使用qteasy来搜索最优的策略参数:

# 策略参数的优化

#

# 设置op的策略参数

op.set_parameter(0,

opt_tag=1 # 将op中的策略设置为可优化,如果不这样设置,将无法优化策略参数

)

res = qt.run(op, mode=2,

opti_start='20110101', # 优化区间开始日期

opti_end='20200101', # 优化区间结束日期

test_start='20200101', # 独立测试开始日期

test_end='20220101', # 独立测试结束日期

opti_sample_count=1000 # 一共进行1000次搜索

)

策略优化可能会花很长时间,qt会显示一个进度条:

[########################################]1000/1000-100.0% best performance: 226061.246

Optimization completed, total time consumption: 28"964

[########################################]30/30-100.0% best performance: 226061.246

优化完成,显示最好的30组参数及其相关信息:

====================================

| |

| OPTIMIZATION RESULT |

| |

====================================

qteasy running mode: 2 - Strategy Parameter Optimization

investment starts on 2011-01-04 00:00:00

ends on 2021-12-31 00:00:00

Total looped periods: 11.0 years.

total investment amount: ¥ 100,000.00

Reference index type is 000300.SH at IDX

Total Benchmark rtn: 54.89%

Average Yearly Benchmark rtn rate: 4.06%

statistical analysis of optimal strategy messages indicators:

total return: 98.11% ± 8.85%

annual return: 6.41% ± 0.42%

alpha: -inf ± nan

Beta: -inf ± nan

Sharp ratio: -inf ± nan

Info ratio: 0.004 ± 0.002

250 day volatility: 0.150 ± 0.005

other messages indicators are listed in below table

Strategy items Sell-outs Buy-ins ttl-fee FV ROI Benchmark rtn MDD

0 (13, 153) 14.0 14.0 687.05 190,792.39 90.8% 54.9% 32.8%

1 (22, 173) 8.0 8.0 395.88 190,814.17 90.8% 54.9% 31.6%

2 (39, 153) 9.0 9.0 472.15 192,264.81 92.3% 54.9% 32.4%

3 (40, 161) 11.0 11.0 560.40 191,355.89 91.4% 54.9% 31.6%

4 (25, 117) 12.0 13.0 628.58 192,098.97 92.1% 54.9% 31.6%

5 (28, 177) 7.0 7.0 330.99 192,535.14 92.5% 54.9% 31.6%

6 (19, 183) 8.0 8.0 393.19 191,723.19 91.7% 54.9% 31.6%

7 (19, 185) 7.0 7.0 321.65 192,112.23 92.1% 54.9% 31.6%

8 (16, 165) 8.0 8.0 367.36 192,663.11 92.7% 54.9% 31.6%

9 (37, 170) 8.0 8.0 406.04 192,756.35 92.8% 54.9% 31.6%

10 (24, 167) 9.0 9.0 434.69 193,170.89 93.2% 54.9% 31.6%

11 (33, 173) 6.0 6.0 296.75 194,352.40 94.4% 54.9% 31.6%

12 (35, 172) 6.0 6.0 296.42 194,090.45 94.1% 54.9% 31.6%

13 (81, 82) 66.0 67.0 4,074.64 193,209.43 93.2% 54.9% 43.3%

14 (18, 192) 8.0 8.0 375.54 194,179.11 94.2% 54.9% 32.0%

15 (39, 149) 7.0 7.0 330.31 194,549.12 94.5% 54.9% 31.6%

16 (17, 21) 90.0 91.0 5,375.15 195,955.66 96.0% 54.9% 27.9%

17 (27, 168) 8.0 8.0 356.07 194,993.23 95.0% 54.9% 31.6%

18 (59, 70) 27.0 28.0 1,517.79 196,081.66 96.1% 54.9% 41.0%

19 (20, 181) 7.0 7.0 324.45 196,273.52 96.3% 54.9% 31.6%

20 (11, 175) 9.0 9.0 441.25 196,223.57 96.2% 54.9% 31.6%

21 (10, 178) 12.0 12.0 592.85 198,623.15 98.6% 54.9% 31.6%

22 (28, 104) 13.0 14.0 766.09 200,232.97 100.2% 54.9% 31.8%

23 (23, 170) 8.0 8.0 412.78 203,044.62 103.0% 54.9% 31.6%

24 (11, 160) 17.0 17.0 859.76 204,142.24 104.1% 54.9% 31.6%

25 (80, 85) 33.0 34.0 2,102.59 210,103.70 110.1% 54.9% 43.4%

26 (25, 166) 9.0 9.0 450.67 205,575.49 105.6% 54.9% 31.6%

27 (10, 162) 17.0 17.0 1,002.46 214,217.37 114.2% 54.9% 31.6%

28 (61, 66) 42.0 43.0 2,630.56 219,235.18 119.2% 54.9% 36.9%

29 (19, 24) 77.0 78.0 4,899.88 226,061.25 126.1% 54.9% 25.0%

===========END OF REPORT=============

这三十组参数会被用于独立测试,以检验它们是否过拟合:

[########################################]30/30-100.0% best performance: 133297.532

====================================

| |

| OPTIMIZATION RESULT |

| |

====================================

qteasy running mode: 2 - Strategy Parameter Optimization

investment starts on 2020-01-02 00:00:00

ends on 2021-12-31 00:00:00

Total looped periods: 2.0 years.

total investment amount: ¥ 100,000.00

Reference index type is 000300.SH at IDX

Total Benchmark rtn: 18.98%

Average Yearly Benchmark rtn rate: 9.09%

statistical analysis of optimal strategy messages indicators:

total return: 22.91% ± 9.01%

annual return: 10.80% ± 4.25%

alpha: -0.015 ± 0.041

Beta: 1.000 ± 0.000

Sharp ratio: 0.857 ± 0.200

Info ratio: 0.022 ± 0.021

250 day volatility: 0.178 ± 0.007

other messages indicators are listed in below table

Strategy items Sell-outs Buy-ins ttl-fee FV ROI Benchmark rtn MDD

0 (13, 153) 4.0 4.0 182.60 124,409.92 24.4% 19.0% 15.9%

1 (40, 161) 3.0 3.0 138.74 118,359.00 18.4% 19.0% 17.0%

2 (22, 173) 2.0 2.0 93.49 126,071.63 26.1% 19.0% 15.2%

3 (19, 183) 2.0 2.0 93.90 129,292.01 29.3% 19.0% 15.2%

4 (25, 117) 1.0 2.0 81.75 129,142.22 29.1% 19.0% 15.2%

5 (39, 153) 3.0 3.0 143.88 128,106.78 28.1% 19.0% 15.2%

6 (19, 185) 1.0 1.0 42.70 126,797.97 26.8% 19.0% 15.2%

7 (28, 177) 1.0 1.0 42.66 126,448.59 26.4% 19.0% 15.2%

8 (16, 165) 1.0 1.0 42.64 126,241.62 26.2% 19.0% 15.2%

9 (81, 82) 16.0 17.0 621.41 91,210.11 -8.8% 19.0% 20.3%

10 (37, 170) 2.0 2.0 93.28 126,103.26 26.1% 19.0% 15.2%

11 (24, 167) 2.0 2.0 92.94 123,720.72 23.7% 19.0% 15.2%

12 (35, 172) 1.0 1.0 42.86 128,377.96 28.4% 19.0% 15.2%

13 (18, 192) 2.0 2.0 84.91 133,297.53 33.3% 19.0% 15.2%

14 (33, 173) 1.0 1.0 42.97 129,519.55 29.5% 19.0% 15.2%

15 (39, 149) 1.0 1.0 42.53 125,231.92 25.2% 19.0% 15.2%

16 (27, 168) 1.0 1.0 42.78 127,628.65 27.6% 19.0% 15.2%

17 (17, 21) 19.0 20.0 886.06 110,117.03 10.1% 19.0% 16.4%

18 (59, 70) 5.0 6.0 276.46 128,273.29 28.3% 19.0% 20.1%

19 (20, 181) 1.0 1.0 42.78 127,628.65 27.6% 19.0% 15.2%

20 (11, 175) 2.0 2.0 82.10 125,706.51 25.7% 19.0% 15.2%

21 (28, 104) 2.0 3.0 131.99 125,189.61 25.2% 19.0% 15.2%

22 (10, 178) 3.0 3.0 132.35 127,100.60 27.1% 19.0% 15.2%

23 (23, 170) 2.0 2.0 93.52 126,385.21 26.4% 19.0% 15.2%

24 (11, 160) 4.0 4.0 179.66 124,113.04 24.1% 19.0% 15.4%

25 (25, 166) 2.0 2.0 93.23 126,539.86 26.5% 19.0% 15.2%

26 (80, 85) 8.0 9.0 342.77 100,764.28 0.8% 19.0% 18.9%

27 (10, 162) 7.0 7.0 291.80 113,699.46 13.7% 19.0% 16.2%

28 (61, 66) 9.0 10.0 428.25 117,497.81 17.5% 19.0% 22.6%

29 (19, 24) 17.0 18.0 774.83 114,216.87 14.2% 19.0% 15.6%

===========END OF REPORT=============

参数优化结果以及各个指标的可视化图表展示:

优化之后我们可以检验一下找到的最佳参数:

# 从优化结果中取出一组参数试验一下:

op.set_parameter(0,

pars= (25, 166) # 修改策略参数,改为短周期25天,长周期166天

)

# 重复一次测试,除策略参数意外,其他设置不变

res = qt.run(op,

mode=1,

asset_pool='000300.SH',

invest_start='20110101',

visual=True

)

====================================

| |

| BACK TESTING RESULT |

| |

====================================

qteasy running mode: 1 - History back testing

time consumption for operate signal creation: 30.7ms

time consumption for operation back looping: 721.6ms

investment starts on 2011-01-04 00:00:00

ends on 2021-02-01 00:00:00

Total looped periods: 10.1 years.

-------------operation summary:------------

Sell Cnt Buy Cnt Total Long pct Short pct Empty pct

000300.SH 7 8 15 50.7% 0.0% 49.3%

Total operation fee: ¥ 348.02

total investment amount: ¥ 100,000.00

final value: ¥ 217,727.40

Total return: 117.73%

Avg Yearly return: 8.02%

Skewness: -0.98

Kurtosis: 14.70

Benchmark return: 69.85%

Benchmark Yearly return: 5.39%

------strategy loop_results indicators------

alpha: -inf

Beta: -inf

Sharp ratio: -inf

Info ratio: 0.005

250 day volatility: 0.143

Max drawdown: 31.58%

peak / valley: 2015-06-08 / 2015-07-08

recovered on: 2018-01-22

===========END OF REPORT=============

优化后总回报率达到了117%,比优化前的参数好很多。

优化后的结果可视化图表如下:

![[Kubernetes] kube-proxy 详解](https://img-blog.csdnimg.cn/direct/23d215c073b0431292657c5c940d2d86.png)